最让大家感到担忧的是:作为“小客户”,知名艺人“池子”尚且有如此遭遇,那作为“小小客户”的普通百姓,个人信息岂不是更可以随意出卖和交换?

来源:“新华每日电讯”微信公号(ID:xhmrdxwx)

作者:新华每日电讯评论员涂铭

近日,脱口秀艺人“池子”通过微博发布长文称,在处理与笑果文化的合约纠纷时收到的案件材料里,竟包含自己在中信银行的个人账户交易明细。他给银行打电话要说法,对方称提供其个人交易明细是“配合大客户要求”。5月7日凌晨,中信银行通过官微向“池子”致歉,并称该行已按制度规定对相关员工予以处分,并对支行行长予以撤职。

目前,这起事件仍在社交媒体发酵。显然,公众对这起信息泄露事件的关注,已经超越“池子”与笑果文化之间的纠纷本身。此刻,萦绕在公众脑海里最大的疑问,可能已经不是“池子”和笑果文化之间发生了什么,而是:素来在保护客户个人隐私方面秉持最高标准的银行,为何凭“大客户”一声招呼就轻易交出另外一个客户的账单?

银行业因为其特殊性和监管要求,需收集客户大量的个人核心信息,客户交易信息也承载了大量个人消费、社交信息。鉴于此,在金融发达的国家,银行业在客户个人信息保护上都是“模范生”。未经法定机关和法定程序,银行业不得对外提供客户个人信息,这是世界通例,也是客户把个人身家交给银行打理的信任基础。中信银行泄露“池子”账单一事,既突破公众想象力的底线,也破坏了社会信任的基本底线。

“池子”账单泄露事件,只是个人隐私泄露之殇的最新注脚。买车之后,很快推销楼盘的电话如约而至;报名职业资格考试之后,很快就能接到推销“论文版面”的电话;给孩子报名辅导班之后,很快就能接到另一个辅导机构的电话……熟悉的经历,熟悉的“味道”。个人信息和隐私“裸奔”,已经让我们不得不习惯去当一个“透明人”,这是一个令人无奈的现实。

尽管如此,当知道自己信任的银行竟可以为“大客户”开口子,轻而易举地交出另一个客户的对账单,公众还是会感到不平和愤怒。因为它意味着银行背后的行事逻辑是:在“大客户”的面前,法律和制度可以突破,“小客户”的个人信息可以不被保护。最让大家感到担忧的是:作为“小客户”,知名艺人“池子”尚且有如此遭遇,那作为“小小客户”的普通百姓,个人信息岂不是更可以随意出卖和交换?

因此,回到“池子”账单泄露事件本身,中信银行除了道歉和处理涉事员工,可能还需要回答公众几个问题:谁有权限以及通过何种程序调阅客户信息?谁有权限以及通过何种程序可以对外提供客户信息?把“小客户”信息交给另一个“大客户”,真的只是“个别员工未严格按照制度操作”,还是心照不宣的“惯常操作”?

公众期待中信银行再出来“走几步”,回答上述问题。

相关报道

知名脱口秀演员隐私被泄露!中信银行凌晨致歉

来源:经济参考报(ID:jjckb-wx)

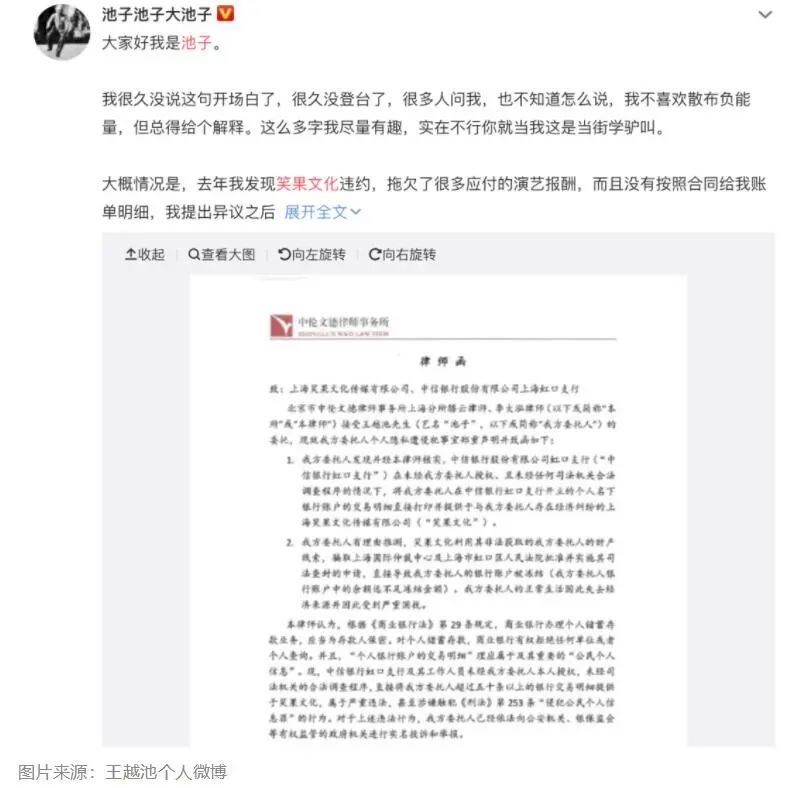

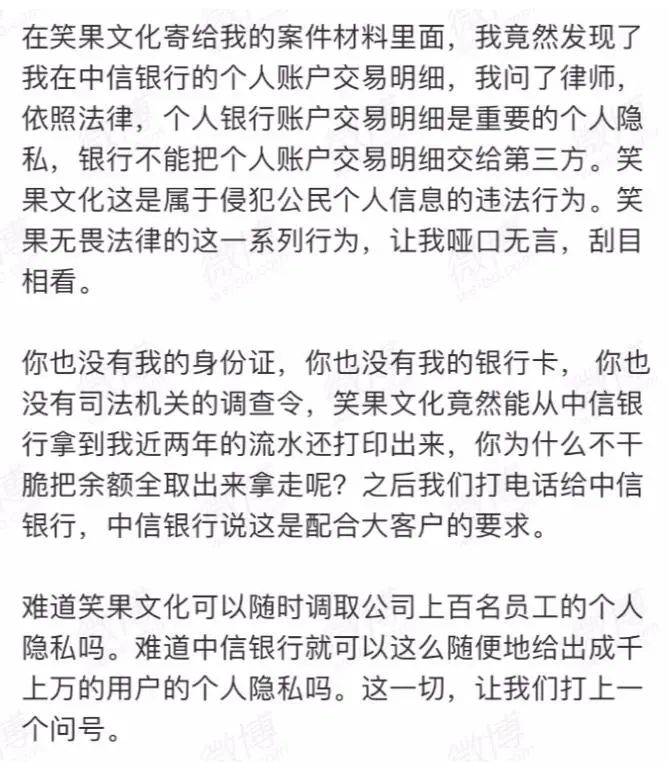

5月6日,商业银行涉嫌泄露客户隐私信息登上热搜,脱口秀艺人王越池(微博名池子)通过微博发布长文称,在处理与笑果文化的合约纠纷时收到来自对方的案件材料,里面包含本人在中信银行的个人账户交易明细。

池子发布的律师函称,笑果文化涉嫌在未经允许情况下查看个人银行账户信息,目前已向公安局报案,且向中国银保监会等政府监管机关投诉,要求相关方进行赔偿并公开道歉。

5月7日凌晨,中信银行在官方微博上发布致歉信:“经我行核实,近期上海笑果文化传媒有限公司联系开户支行,要求查询其为员工王越池先生支付劳务工资记录时,我行员工未严格按规定办理,提供了王先生的收款记录。对此,我们向王先生郑重道歉!”并称该行已按制度规定对相关员工予以处分,并对支行行长予以撤职。

中信银行表示,保护客户信息安全是该行秉持的服务宗旨,也是银行的生命线。在客户信息保护方面,该行建立了一整套制度及流程,但个别员工未严格按照制度操作,反映出该行个别机构在制度执行上不到位。该行将举一反三,全面检查,加大培训,强抓制度执行,坚决避免此类问题再次发生,切实保护金融消费者合法权益。

事情起因:个人账户交易明细遭泄露

根据5月6日王越池发布的律师函,他的个人银行账户交易明细是重要的个人隐私,银行不能把个人账户交易明细交给第三方,笑果文化此举属于侵犯公共个人信息的违法行为,而中信银行则表示,这是配合大客户的要求。

图片来源:王越池微博截图

金融机构应加强客户隐私保护

目前我国在个人金融信息保护方面仍存在不足,缺乏专门性立法,对违法机构和个人的法律追究机制尚不健全。保护金融机构客户信息主要涉及两个角度:

从金融机构角度,主要目的是防止“老赖”发生。据报道,2019年中国人民银行个人征信中心已试运行新版个人征信报告,将于近期正式上线。届时,对个人失信行为的约束将更严格。“拆东墙补西墙”、以卡养卡、发生严重违约后销户来“洗白”等不诚信行为将可能产生更严重的后果。

从保护客户因素角度看,个人信用授权使用机构的法律意识、合规意识与隐私保护意识尚显不足。尤其是部分金融机构在对个人信用的使用中,不是太注重个人信息的隐私保护,少数违法机构甚至涉嫌买卖、销售个人信息。

中国银保监会副主席黄洪曾表示,经查,被贩卖的信息绝大部分是黑客伪造或拼凑。银保监会始终对侵害金融消费者权益、损害客户信息安全的行为坚持零容忍的态度,一经发现,严肃依法查处,严厉打击。同时,银保监会高度重视银行保险机构网络安全工作,尤其把客户信息保护作为重中之重。近年来,印发了一系列监管政策文件,要求银行保险机构认真贯彻落实个人信息保护方面的法律法规,加强客户隐私保护,对客户信息严格实行从采集到存储、销毁等全流程的制度化管理。

今年初,中国人民银行发布的2020年规章制定工作计划也明确,将制定《中国人民银行金融消费者权益保护实施办法》(《办法》)。根据2019年末的征求意见稿,消费者金融信息是指金融机构通过开展业务或者其他合法渠道获取、加工和存储的消费者信息,包括个人身份信息、财产信息、账户信息、信用信息、金融交易信息及其他与特定消费者购买、使用金融产品或服务相关的信息。

与此同时,金融机构应当按照国家档案管理和电子数据管理规定,采取技术措施和其他必要措施,妥善保管和存储所收集的消费者金融信息,防止信息遗失、毁损、泄露或者篡改。金融机构及其工作人员应当对消费者金融信息严格保密,不得泄露或者非法向他人提供。在确认信息发生泄露、毁损、丢失时,金融机构应当在72小时以内采取补救措施并告知金融消费者。

金融消费者该怎样保护个人信息?

近年来,App强制授权、过度索权、超范围收集个人信息的现象大量存在,金融机构涉嫌违法违规使用个人信息的问题有所露头,广大金融消费者对此反映强烈。今年2月份,中国人民银行正式发布《个人金融信息保护技术规范》(JR/T0171—2020)(以下简称“《规范》”)。该规范由中国人民银行提出,全国金融标准化技术委员会归口管理,由中国人民银行科技司提出并负责起草,多家单位参与起草。

业内专家表示,《规范》的提出,有助于规范金融业机构个人金融信息保护工作,提升金融数据风险防控能力,促进我国金融市场的健康发展;有助于提高金融机构个人账户信息、银行卡信息安全管理水平,加大互联网交易风险防控力度,防范各类金融交易风险,切实维护金融稳定,保护金融消费者合法权益。

针对金融消费者如何保护个人信息问题,部分业内人士建议:

首先,消费者个人应强化风险防范意识,不要随意泄露个人信息。要尽快提升信用意识,在金融工具使用、日常生活中,注重信用的维护,不要产生信用污点,以免留下不良记录,影响日后生活。

其次,金融消费者应依据此前发布的《App违法违规收集使用个人信息行为认定方法》等法律法规,依法加强对个人信息的保护

广州农商行网络金融事业部副总经理彭敏表示,在企业客户方面,对于个人金融信息的委托方,为避免向第三方委托处理禁止性信息、保证数据委托处理的合规性,建议提高自身的技术研发能力,尤其对于禁止委托处理的信息(如用户鉴别用途的个人生物识别信息),尽量使用自身技术予以处理以满足业务经营的需要;建立对于自动化工具应用的全流程管控制度,包括接入前的合规和技术评估、定期审计和应急处理机制等。