刚刚,央行“降息”了! 两种期限的LPR双降!

4月20日公布的贷款市场报价利率(LPR)的最新报价结果显示,1年期LPR报3.85%,较上一次下降20个bp,创去年8月改革以来最大单次降幅;5年期以上品种报4.65%,较上一次下降10个bp。

此次LPR下调符合市场预期,在此之前逆回购、MLF利率均下调了20BP,同时还叠加了普惠金融定向降准、中小银行定向降准等。

早在4月15日的时候,央行公告称,人民银行开展中期借贷便利(MLF)操作1000亿元,中标利率为2.95%,相比此前下降20BP。这也是央行今年第二次下调MLF利率。

自新冠肺炎疫情在国内蔓延以来,为对冲疫情对经济造成的巨大冲击,央行进一步加大货币政策逆周期调节力度,降息进程明显加快。

4月17日召开的中央政治局会议罕有地明确提出“降息+降准”的货币政策组合,不少分析人士认为,6月底前政策利率有望再次“降息”,存款基准利率降息亦渐行渐近,进而带动LPR、贷款实际利率继续下行。

为什么降息?

方正证券首席经济学家颜色认为,一年期LPR跟随OMO和MLF下调20bp意料之中。当前中央要求“引导贷款市场利率下行”,金融让利实体。4月央行在实际操作中兼顾了银行的利益,下调OMO和MLF利率使得银行的负债端成本适度减轻,同时定向降准操作确保了中小型银行经营的稳健性,不会出现金融风险。在这些政策的铺垫下,银行的LPR报价势必反映以上政策的效果,同步下调20bp,进一步落实了中央的精神,为中小微企业降低了融资成本。

五年期LPR报价下调10bp反映的是制造业和房地产行业的综合结果。五年期LPR挂勾很多企业中长期贷款,这些中长期贷款支持的很多项目都是制造业、能源、农业等对国民经济至关重要的行业,银行在这些贷款方面的支持力度较大,报价下调反映了对这些行业的支持。而近期房地产表现较为活跃,央行释放的一部分流动性可能仍会流向房地产,房地产投资单月实现正增长,住房销售重新开始活跃。在此情况下,上周五政治局会议明确重申“房住不炒”,因此房贷相关利率水平并未出现明显下调。两相综合,五年期LPR报价下行10bp。

两种期限LPR均下降

简言之,LPR是各金融机构主要参考进行贷款定价的利率指标。其主要由央行公布的MLF利率+加点形成,加点的确定则是由有代表性的18家报价银行根据本行对最优质客户的贷款利率报价形成,包括1年期和5年期以上两个品种,能够较为充分地反映信贷市场资金供求情况。

关于“降息”,政策早有信号。日前召开的中共中央政治局会议指出,稳健的货币政策要更加灵活适度,运用降准、降息、再贷款等手段,保持流动性合理充裕,引导贷款市场利率下行,把资金用到支持实体经济特别是中小微企业上。

自去年进行LPR改革以来,“调整逆回购利率-MLF-LPR”已成为央行引导贷款利率下行的标准路径。本月,央行15日宣布开展1年期中期借贷便利(MLF)操作1000亿元,中标利率较上期下降20个基点,正是已经为LPR下行“铺路”。

自2019年8月LPR改革推出以来,该利率已经在2019年9月、11月,2020年2月下调过多次。在本次下调后,目前,1年期LPR累计下行40个基点,5年期以上LPR累计下行20个基点。

颜色认为,未来LPR不仅要同步MLF下调,更重要的是,监管会进一步要求银行压缩LPR的加点部分,实现对非最优客户的让利,支持中小微企业,起到稳就业目的。

1年期LPR以外,代表长期贷款利率的5年期以上LPR也下调了10个基点至4.65%。

新网银行首席研究员董希淼表示,本月再次出现非对称下降。五年期以上LPR是五年期以上贷款的定价基准,而五年期以上贷款中,个人住房贷款占比较高,非对称下降是不向房地产市场放出放松信号。

民生银行首席研究员温彬表示,政治局会议还再次重申坚持“房住不炒”定位,这次5年期以上LPR只下降了10个基点,体现了房地产金融政策的连续性和稳定性,有利于促进房地产市场平稳健康发展。

中国人民银行金融市场司司长邹澜日前表示,在“稳地价、稳房价、稳预期”里,稳预期尤其重要,预期不稳反而对经济伤害更大。

董希淼强调,应进一步改革完善LPR相关机制,深化贷款利率市场化改革。当前,应抓紧推进存量浮动利率贷款定价基准转换工作,以改革的方式疏通货币政策传导渠道,推动企业实际融资成本逐步下降。同时,积极稳妥推进存款利率并轨工作,推动银行负债成本下降。

对买房有何影响?

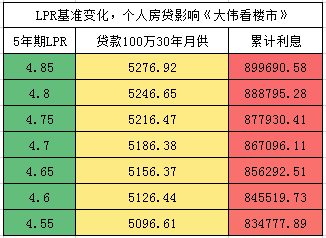

中原地产首席分析师张大伟表示,对于每个人的影响,每降息5个基点,大约就是贷款100万30年,月供减少30元每月,合计30年就能减少利息大约10800。

本次降息10个基点,相当于月供降息60元,合计节省21637元。

据张大伟计算,当下约有30万亿元的房贷“总盘子”,自LPR改革以来5年期以上LPR共降低20个基点。如果按存量贷款全部转化成浮动、30年贷款期计算,合计将减少9100亿元的利息支出,平均到每年为300亿元。换句话说,本次降息10个基点,将给全国所有存量房贷购房者一年节省150亿元的利息。

张大伟称,整体看,疫情平稳后必须稳定经济,而房地产一方面要坚持房住不炒,但也必须稳定,降息有利于保持房地产预期稳定。在出口肯定将出现问题、消费短期也肯定很难企稳的时候,房地产的稳空前重要。

降息周期有望延续 或与降准配合

多位专家表示,降息周期有望延续,全年LPR降幅或达50个基点。同时,货币政策还将继续充分用好常规政策工具箱,灵活、精准施策,降息或与降准配合。

从大环境来看,东方金诚首席宏观分析师王青认为,不仅二季度国内经济反弹幅度会受到海外疫情制约,下半年经济运行也存在较大不确定性。国内宏观政策逆周期调节时间有可能相应拉长,调节力度也会进一步加大。考虑到当前包括MLF利率在内的政策利率仍远高于零利率水平,未来CPI同比涨幅有望趋势性下降,降息周期料会延续到年底。

工银国际首席经济学家程实认为,下一阶段的中国货币政策将紧扣LPR这一主轴,充分用好常规政策工具箱,形成一整套灵活、精准的施策体系。未来LPR调降将通过两个途径共同加速推动。一方面,MLF利率有望继续下调。另一方面,除前三轮降准外,2020年预计仍有两轮全面或定向降准,进一步降低金融机构的长端资金成本,从而引导LPR市场化加点的下行。

程实表示,综合来看,2020年全年LPR的总体降幅料将达到50个基点,并且伴随通胀回落,调整步伐将逐步加快。随着存量房贷“换锚”的推进,LPR降幅越大,对居民利息偿付压力的纾解就越强,也会弥补货币政策难以直接刺激居民消费的结构性短板。此外,再贷款对中小微企业的纾困作用也将随LPR下行而放大,预计下阶段惠及中小微企业的再贴现再贷款规模有望进一步扩张。

总体而言,温彬认为,下阶段,货币政策调控应由数量型工具为主转向价格型工具为主,一方面,通过继续下调政策利率,推动国债收益率曲线整体下移,带动企业债券发行利率下降,降低企业直接融资成本;另一方面,适时适度下调存款基准利率,释放LPR改革潜力,引导贷款利率持续下降,从直接融资和间接融资两个渠道切实降低实体经济融资成本。

央行此前也表示,将通过定向降准、再贷款等政策措施,继续引导信贷资金支持实体经济特别是小微企业的发展。

来源:综合中国证券报、中国基金报、券商中国